Jak przygotować się do kredytu hipotecznego? Część I

Zastanawiasz się nad kupnem mieszkania? Szukasz działki pod budowę domu? A może już podpisałeś umowę rezerwacyjną albo przedwstępną? Jeśli nie planujesz realizacji tych działań z środków własnych tylko za pomocą kredytu – dobrze trafiłeś. Wytłumaczę Ci od czego zacząć.

Niezależnie od tego jaki masz plan związany z nieruchomością – zanim rozpoczniesz poszukiwania albo podpiszesz umowę rezerwacyjną lub przedwstępną – powinieneś dobrze przygotować się do złożenia wniosków kredytowych.

Co bank będzie weryfikował przy sprawdzaniu zdolności kredytowej?

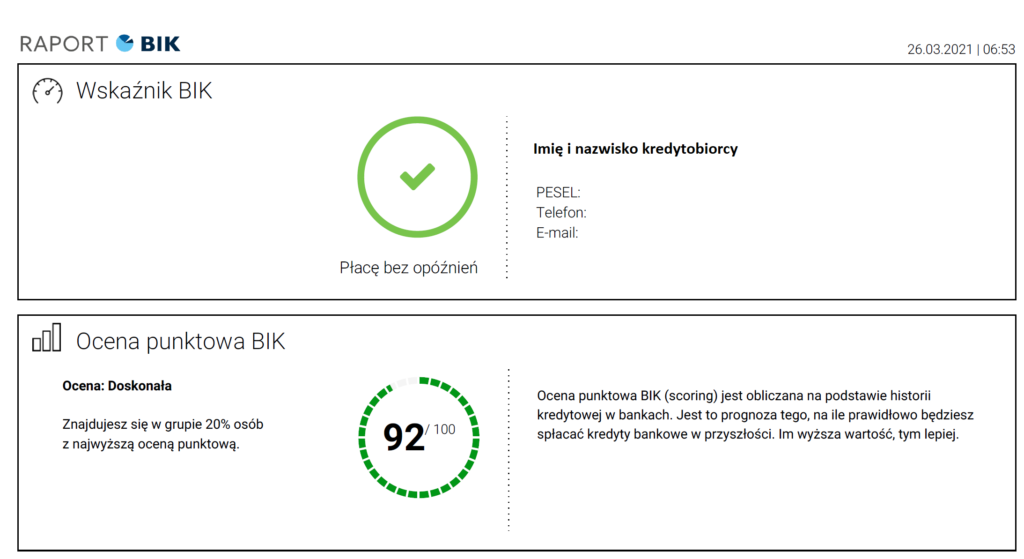

Każdy bank analizując wniosek kredytowy sprawdza kilka rzeczy. Pierwszą z nich jest Twoja historia kredytowa. Na jej podstawie Biuro Informacji Kredytowych (BIK) przygotowuje ocenę wyrażoną w punktach od 1 do 100 i generuje raport dla banku, bądź udziela informacji jaka jest wartość punktowa konkretnej osoby. Wiele banków stosuje wstępną analizę, która polega na pobraniu danych z różnych baz informacyjnych, ale główną z nich jest BIK. Składając wniosek wrażasz zgodę na zapytanie przez banki w bazach. Bank pobiera dane i automatycznie wydaje wstępną decyzję – czy procesować wniosek dalej, bo masz wystarczającą dla banku punktację, czy też anulować wniosek. W przypadku decyzji o procesowaniu – wniosek trafia na dalszą analizę.

Drugą istotną wartością analizowaną przez bank jest zdolność kredytowa na podstawie źródła dochodu. W uproszczeniu – bank zgodnie z wytycznymi z Komisji Nadzoru Finansowego (KNF) oraz wewnętrznymi zapisami przygotowanymi przez dział ryzyka banku sprawdza, czy masz wystarczające dochody w gospodarstwie domowym do uzyskania określonej kwoty kredytu. O dochodach i źródłach porozmawiamy dalej.

Trzecią kwestią sprawdzaną przez bank jest zabezpieczenie, czyli Twoja przyszła nieruchomość. Bank będzie weryfikował jej stan prawny i wartość. Omówię to szczegółowo później.

Jak sprawdzić historię kredytową i punktację w BIK?

Raport BIK zawiera dane na temat wszystkich Twoich zobowiązań prywatnych, pokazując aktualnie spłacane, jak i już zamknięte. Punktacja jest obliczana na podstawie algorytmu tworzonego przez BIK i uwzględnia tylko zobowiązania do 5-ciu lat wstecz. Innymi słowy – starsze zobowiązania nie są brane pod uwagę do ustalania punktacji.

Przed złożeniem wniosku o kredyt hipoteczny warto pobrać raport, żeby zweryfikować jaką mamy obecnie punktację. Jak to można zrobić? W bardzo prosty sposób bez wychodzenia z domu. Wystarczy wejść na stronę BIK i pobrać raport. Koszt pojedynczego raportu to 39 złotych. Jeśli wiesz, że miałeś problemy ze spłatą – lepiej wykupić dostęp do 6-ciu raportów za 99 złotych. Dlaczego – o tym później.

Nie warto pobierać darmowego raportu BIK, ponieważ nie zawiera wszystkich szczegółowych danych, które są niezbędne do przeprowadzenia rzetelnej analizy.

Możesz skorzystać z linku do zamówienia raportu BIK z danymi o zobowiązaniach prywatnych: https://www.bik.pl/klienci-indywidualni/raport-bik#zamow

Jeśli prowadzisz jednoosobową działalność gospodarczą i posiadasz albo posiadałeś zobowiązania firmowe, które nie są leasingami, to możesz wygenerować osobny raport BIK dla Twojej firmy. Leasingi nie są pokazywane w raporcie BIK. Koszt takiego raportu to 39 złotych netto. Pakiet 6-ciu raportów kosztuje 199 zł.

BIK firmowy można pobrać za pomocą linku: https://www.bik.pl/firmy/raport-bik-moja-firma#zamow

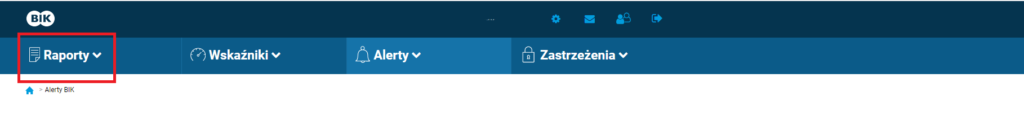

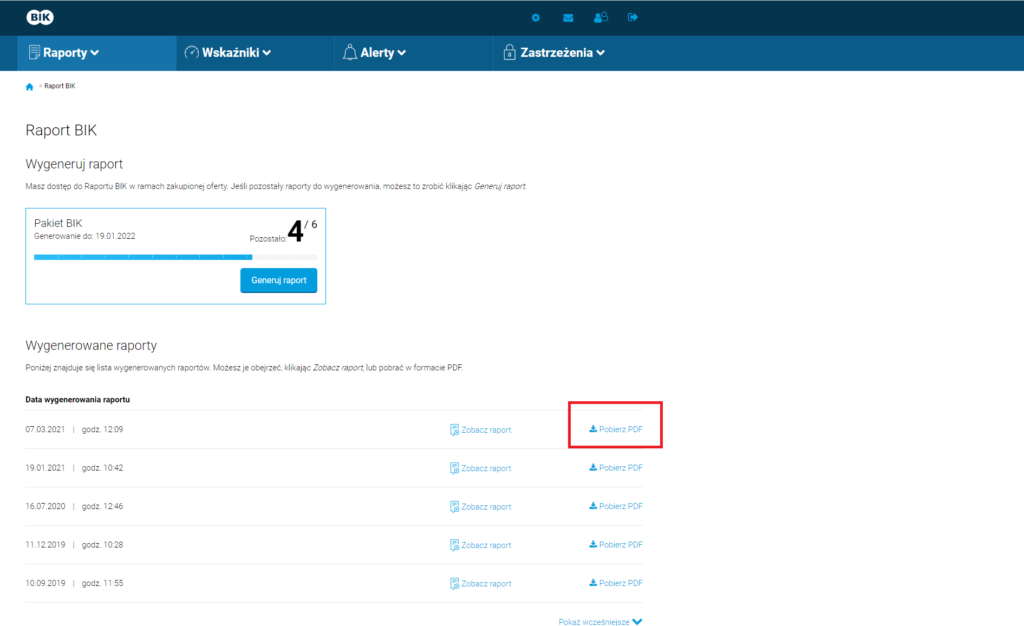

Po wygenerowaniu raportu zostanie zapisany w zakładce raporty – w lewym górnym rogu.

Rozwinięcie tej zakładki pozwoli Ci wybrać raport BIK o sobie albo o kontrahencie. Ta druga opcja nas nie interesuje, więc po wybraniu raportu o sobie – przechodzimy do poniższego widoku:

Pole zaznaczone na czerwono pozwoli pobrać raport na dysk.

Jeśli nie generowałeś jeszcze raportu – w tym miejscu możesz to zrobić klikając niebieski przycisk z napisem generuj raport.

Jak interpretować raport w BIK?

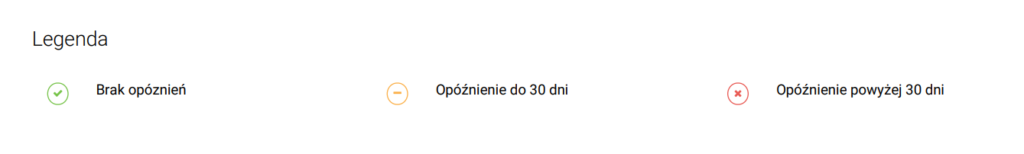

W uproszczeniu – jeśli wszystkie pozycje w raporcie masz zaznaczone na zielono, to bardzo dobra informacja. Bank nie powinien mieć przeciwskazań do udzielenia kredytu. Jeśli masz pomarańczowy minusik – oznacza to, że w ciągu spłacania zobowiązania miałeś opóźnienie do trzydziestu dni. Tu może się pojawić problem z udzieleniem kredytu. Czerwony krzyżyk – brak spłaty powyżej trzydziestu dni. Zazwyczaj banki nie udzielą wówczas kredytu.

Jeśli punktacja w BIK jest oznaczona na zielono – wówczas bank zazwyczaj nie widzi przeciwskazań do udzielenia kredytu ale nie zawsze. Może być taka sytuacja, że masz dużo zobowiązań spłacanych terminowo ale ze względu na ich ilość analityk stwierdzi, że masz skłonność do zadłużania się i nie będzie chciał udzielić finansowania albo dany bank ma ograniczenie dotyczące posiadanych zobowiązań.

Kolor pomarańczowy oznacza, że któreś Twoje zobowiązanie było niespłacone terminowo ale nie przekroczyłeś trzydziestu dni. Tym samym część banków odrzuci wstępnie wniosek a część nie. Jeśli wniosek będzie odrzucony – można się od tego odwołać, żeby był procesowany dalej. Raport BIK uwzględnia dane z 5-ciu lat wstecz i Twoje opóźnienie w spłacie może być sprzed kilku lat, a od tamtej pory spłacałeś zobowiązania terminowo – wtedy bank jest skłonny do przyjęcia wniosku. Bieżące opóźnienia w spłacie – do roku albo w ciągu ostatniego miesiąca zazwyczaj skutkują odmową dalszej analizy.

Kolor czerwony w raporcie – zobowiązania nie były spłacane przez co najmniej 31 dni. Analogicznie do koloru pomarańczowego – sytuacja sprzed lat jest jeszcze do wytłumaczenia ale bieżące opóźnienia na pewno spowodują decyzję negatywną.

Wiesz, jak powinien zadziałać bank – masz swój raport. Jeśli pozycje są zaznaczone na zielono, to powinieneś skonsultować z pracownikiem banku bądź pośrednikiem, który będzie Ci pomagał ze składaniem wniosku, czy powinieneś coś pozmieniać.

Co przez to rozumiem? Czasami klienci mają wiele małych zobowiązań i nie wiedzą, że przez to obniża im się znacznie zdolność kredytowa. Czasami mają duże limity na kartach kredytowych bądź limity w rachunku bieżącym, które blokują zdolność. Mało osób wie, że banki przyjmują od 2% do 5% limitu zobowiązania karty bądź kredytu w rachunku bieżącym do stałych obciążeń miesięcznych. Tym samym łączne limity na 10.000 zł to dla banku miesięczne zobowiązanie od 200 do 500 złotych. Takie zobowiązanie może blokować kilkanaście do kilkudziesięciu tysięcy złotych zdolności kredytowej na kredyt hipoteczny.

Wiedząc jakie masz zobowiązania prywatne i firmowe będziesz mógł przygotować ich zestawienie dla pracownika banku bądź pośrednika kredytowego. Przed złożeniem wniosku zdążysz przygotować plan naprawczy w postaci konsolidacji zobowiązań albo zamknięciu tych, które nie są Ci potrzebne. Z mojej praktyki – dużo klientów ma karty kredytowe i limity w rachunku bieżącym, których nie używa albo wykorzystują ich nieznaczną część. W takiej sytuacji zawsze można obniżyć wysokość limitu albo zamknąć zobowiązanie całkowicie, żeby mieć większą zdolność kredytową.

Co w przypadku kiedy masz zaległości w spłacaniu zobowiązań?

W takiej sytuacji można wziąć kredyt konsolidacyjny w innym banku na zamknięcie nieterminowo obsługiwanego kredytu, limitu czy karty, tym samym spłacając dług. Jeśli masz wolne środki możesz zamknąć zobowiązanie a następnie wystąpić za pomocą radcy prawnego o wycofanie zgody na przetwarzanie danych przez BIK i bank dotyczących tego konkretnego kredytu, karty czy limitu. Zajmie to trochę czasu – w zależności od banku – ale finalnie nie będzie widoczne w BIK, a tym samym poprawi się Twoja zdolność kredytowa. Bank, w którym było zobowiązanie dalej będzie miał swoje dane analityczne na temat tego kredytu i będzie ciężej uzyskać w nim finansowanie.

Jeżeli wykupiłeś pakiet raportów BIK, po przeprowadzeniu prac naprawczych, czyli spłacie zobowiązań, będziesz mógł pobrać nowy raport, żeby sprawdzić jak obecnie wygląda Twoja punktacja. Niektóre zobowiązania są zamykane szybciej, inne wolniej. Część banków z premedytacją wydłuża okresy zamknięcia kart kredytowych i limitów w rachunku bieżącym. Możesz złożyć dyspozycję zamknięcia zobowiązania i nie zauważyć, że jest aktywne przez kolejny miesiąc, dwa. W tym czasie omyłkowo użyjesz karty kredytowej albo zapłacisz kartą debetową, do której jest podłączony limit w rachunku. Takie działanie przerwie bieg wypowiedzenia zobowiązania w banku. Mając możliwość podglądu – poprzez kolejne raporty – sprawdzisz, czy zobowiązanie zostało faktycznie zamknięte.

Co w przypadku kiedy nie miałeś żadnych zobowiązań?

Z doświadczenia – nic nie stoi na przeszkodzie, żebyś złożył wniosek kredytowy. Obiegowo krąży opinia, żeby wziąć małe zobowiązanie, celem zwiększenia punktacji w BIK ale moim zdaniem w ten sposób możesz pogorszyć sytuację. Wystarczy, że spóźnisz się jeden dzień i Twoja punktacja może ulec zmianie – z braku informacji na temat tego jak podchodzisz do obsługi długów na informację pomarańczową, czyli nieterminową obsługę.

Przy kredytach hipotecznych – jeśli nie jest to transakcja podwyższonego ryzyka dla banku, czyli zazwyczaj powyżej miliona złotych albo kredytu dla bardzo młodego kredytobiorcy poniżej 21-wszego roku życia – brak punktacji nie oznacza automatycznego odrzucenia wniosku. Inna sprawa ma się w sytuacji starania o pożyczkę gotówkową ale to temat na inny artykuł.

Jakie zobowiązania nie są widoczne w BIK?

Raport BIK nie uwzględnia kilku zobowiązań. Jednym z nich są zobowiązania prywatne wynikające z pożyczek zakładowych. Wynika to z tego, że pożyczki zakładowe nie są zgłaszane do BIK-u. Jeśli masz takie zobowiązanie, to powinieneś, przygotowując zestawienie zobowiązań prywatnych, przekazać informację o nim do pracownika banku bądź pośrednika.

Drugi rodzaj zobowiązań to leasingi. Te – w zależności od tego czy są operacyjne czy finansowe – powinny być brane pod uwagę w kosztach Twojej działalności. W przypadku tego zobowiązania, jak i najmu długoterminowego, do weryfikacji będą potrzebne umowy i aktualny harmonogram.

Niemniej istotnym zobowiązaniem są alimenty – jeśli masz je zasądzone. Raport nie uwzględnia ich wysokości, ale bank będzie. Do weryfikacji zobowiązania wystarczy decyzja sądu o przyznaniu alimentów.

Ostatnim rodzajem zobowiązań są tzw. chwilówki. Większość z nich jest widoczna w BIK ale część firm nie raportuje ich do tej instytucji. Jeśli masz chwilówki – dla banku masz skłonność do zadłużania i nawet terminowa spłata może spowodować problemy z udzieleniem kredytu hipotecznego.

Podsumowując – mając dane na temat Twojej historii kredytowej będziesz mógł odpowiednio wcześniej przygotować się do wnioskowania o kredyt. Masz kilka możliwości – zamknięcia, konsolidacji zobowiązań i czas na odpowiednie działanie. Najlepiej pomoże Ci w tym pracownik banku albo pośrednik kredytowy, który wie, jak szczegółowo czytać raporty BIK i zna metodologię oceny kredytowej obowiązującej w banku.

W kolejnym artykule omówię jak sprawdzić zdolność kredytową na podstawie źródła dochodu.

Autor: Marcin Berus